Ist die Stagflation noch aufzuhalten? – Teil 3: Was tun? Brennende Fragen des Anlegers

Kommen wir nun zu der wahrscheinlich wichtigsten Frage, die Sie sich während des Lesens der ersten beiden Teile dieser Artikel-Trilogie (Teil 1 und Teil 2) gestellt haben dürften: Was also ist zu tun? Diejenigen unter meinen Lesern, die in der DDR insbesondere im Staatskundeunterricht aufgepasst haben, nehmen die Anspielung des Artikeltitels hoffentlich mit einem Schmunzeln auf. Haben Sie keine Angst, ich verschone Sie mit marxistisch-leninistischen Attitüden. Doch die Frage, die schon Lenin in seinem berühmten Werk 1902 aufwarf (Das ist eine Anspielung auf Lenins Schlüsselwerk „Was tun? Brennende Fragen unserer Bewegung“), beschäftigt natürlich auch uns – auch wenn dies in einem anderen Kontext zu betrachten ist. Ich denke, dass hinreichend klargeworden sein dürfte, warum ich davon ausgehe, dass wir in den kommenden Jahren, mindestens ein stagnierendes Wachstum erwarten können – im schlimmsten Fall mit einer Inflation gepaart, also eine Stagflation.

Ukraine-Krieg: Die Inflation ist damit unausweichlich

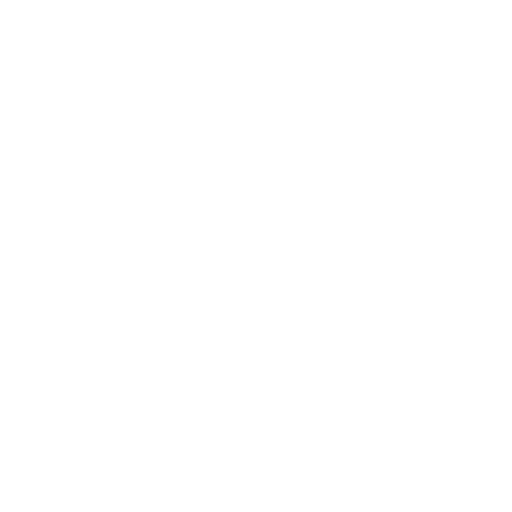

Während ich nun diesen dritten Teil schreibe, ist Russland in die Ukraine einmarschiert und der sogenannte Westen hat ersteren mit Sanktionen überschattet. Diese werden sich nicht nur auf die russische Wirtschaft restriktiv auswirken, sondern insbesondere auf die europäische. So sind in etwa die Hälfte der Gasimporte nach Deutschland aus Russland. Länder wie Nordmazedonien, Bosnien und Herzegowina oder Moldawien beziehen sogar ihr komplettes Gas aus der Russischen Föderation. Die nachfolgende Übersicht von STATISTA verdeutlicht diese Abhängigkeit Europas energetisch.

Chart 19: Abhängigkeiten Europas vom Gas aus Russland

Quelle: STATISTA (2022). So abhängig ist Europa vom Gas aus Russland. Verfügbar unter: https://de.statista.com/infografik/26914/anteil-der-russischen-gasimporte-am-inlaendischen-gasverbrauch-nach-laendern/ (05.03.2022)

Auch die Rohölimporte kommen zu mehr als einem Drittel aus der Russischen Föderation. Hier gab es – ähnlich wie bei den Gasimporten – in den letzten Jahren sogar ein erhebliches Wachstum. Der Chart 20 zeigt diese Abhängigkeit auf.

Chart 20: Rohölimporte nach Deutschland nach Herkunftsländern

Quelle: STATISTA (2019). Woher Deutschland sein Erdöl bekommt. Verfügbar unter: https://de.statista.com/infografik/19378/ursprungslaender-der-rohoelimporte-nach-deutschland-2018/ (05.03.2022)

Demnach kamen in 2018 über 36 Prozent aus Russland und weitere 8 Prozent aus Kasachstan, welches außenpolitisch engverwoben mit ersterem ist und innenpolitisch zuletzt massiv auf die Unterstützung vom Kreml angewiesen war. Die Russisch-Ukrainische Region gehört zu den größten Getreideexporteuren der Welt. Viele Länder, insbesondere ärmere, sind auf die Nahrungsmittel aus Russland und der Ukraine angewiesen. Der Preis für Lebensmittel und damit der Welthunger dürften massiv zunehmen. Das rohstoffreiche Russland ist zudem einer der größten Lieferanten für wichtige Metalle wie Aluminium und Nickel, wovon die Automobil-, die Flugzeugindustrie sowie die Bauwirtschaft und der Stahlbau stark betroffen sein werden. All diese Entwicklungen werden die Inflation noch weiter befeuern.

Das Vier-Quadranten-Modell nach Wicksell

Um sich auf das Kommende vorbereiten zu können, lohnt es sich mit dem Begründer der Schwedischen Nationalökonomie Knut Wicksell auseinanderzusetzen. Der in Stockholm geborene Ökonom untersuchte in seinem berühmten Hauptwerk „Geldzins und Güterpreise“ (1898) den systematischen Zusammenhang zwischen der Geldmenge, dem Zins und dem Preisniveau. Es handelt sich dabei um jene Idee, die unsere gesamte Ökonomie bis zum heutigen Tage beeinflusst. Es ist nicht übertrieben zu sagen, dass Wicksell der Ideengeber der Zins- und Preispolitik ist, also alle Zentralbanken dieser Welt sich seine Ideen zum Vorbild nehmen. Die zentrale Frage, mit der sich Wicksell befasst hatte, lautet: Wie erreichen wir eine Preisniveaustabilität innerhalb eines Geldsystems und seinem Wirtschaftsraum. Wicksell machte dabei sowohl die Inflation, wie auch die Deflation als schädliche Entwicklungen für eine Volkswirtschaft aus, da sie eine ungerechte Umverteilung zwischen den Schuldnern und den Gläubigern bewirken. Daher sei auch die Stabilisierung des Preisniveaus eine der wichtigsten Aufgaben des Staates. Um dies zu verwirklichen, bedarf es jedoch der systematischen Messung. So schlug er seinerzeit den heute so berühmten Warenkorb vor, womit heute der Verbraucherpreisindex ausgewiesen wird. Damit widersprach Wicksell dem quantitätstheoretischen Ansatz. Er machte die Kreditschöpfung als wesentlichen Hebel für die Inflation oder die Deflation aus. Er betrachtete dafür zwei Arten des Zinses. Demnach gäbe es den natürlichen Zins und den Geldmarktzins. Unter ersterem verstand er den Zinssatz, der den Grenzgewinn darstellt, den ein Investor mit einer zusätzlichen Einheit Kapital erzielen kann. Es handelt sich also um die Grenzproduktivität des Kapitals. Etwas zu theoretisch ausgedrückt? Dann lassen sie es mich es so formulieren: Der natürliche Zins ist das, was der Investor mit dem Geld in der Hand verdienen kann oder was er damit zu verdienen hofft. Der Geldmarktzins, ist jener Zins, zu dem die Banken Kredite geben, dass ist also der Zins, der tatsächlich gezahlt werden muss. Das Kapitalmarktgleichgewicht liegt dann vor, wenn Geldmarkt- und natürlicher Zins gleich hoch sind.

Doch wann kommt es zur Inflation? Nach Wicksell entsteht dann Inflation, wenn der tatsächliche Geldmarktzins unter dem natürlichen Zins liegt. Die Zentralbank müsste also dann den Leitzins anheben, um den Kapitalmarkt wieder ins Gleichgewicht zu bringen. Da es praktisch unmöglich ist den natürlichen Zins genau zu kennen, erweist sich dies in der Praxis auch als schwierig, gar unmöglich. Diese Diskrepanz ist gleichbedeutend mit der Divergenz zwischen dem Tauschwert einer Ware und dem Gebrauchswert, wie es Karl Marx in seinem Kapital schon beschrieben hat. Aber das wollen wir an dieser Stelle nicht weiter vertiefen. Ist der Leitzins also zu niedrig (unterhalb des natürlichen Zinses), so werden die Märkte mit billigem Geld geschwemmt, da zinsgünstige Kredite an verhältnismäßig illiquide Kreditnehmer vergeben werden. Es kommt also zu einer Fehlallokation des Kapitals im Markt. Genau diese Situation haben wir nun schon seit spätestens dem 16. März 2016. Das war der Tag, an dem die EZB den Leitzins auf null Prozent gesenkt hatte. Die einzige Möglichkeit für die Zentralbanken ist es, den Leitzins anzuheben, um das Ungleichgewicht wieder zu korrigieren. Da zuvor jedoch zu viele faule Kredite (Kredite, die nicht zurückgezahlt werden können) ausgegeben wurden und sich in einem solchen Marktumfeld Zombie-Unternehmen vermehren, kommt es dann zu massiven Zahlungsausfällen und somit zum Bust. Nun verstehen Sie vielleicht den Prozess mit den Leitzinsen etwas besser und warum die Aussagen von Zentralbankern wie Jerome Powell so wichtig für Investoren sind. Sie geben einen Ausblick auf das, was kommen kann, wie sich der Markt entwickelt.

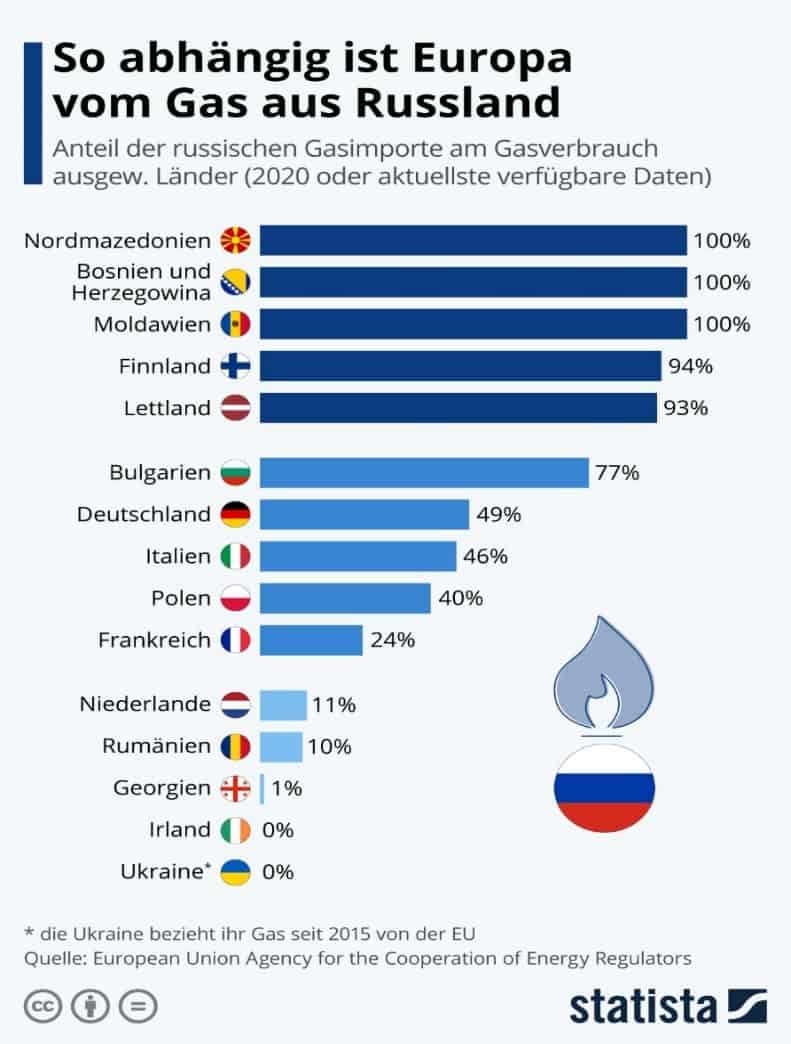

Das nachfolgende Quadranten-Modell geht auf Charles Gave zurück, dem Gründer des Finanzdienstleisters Gavekal. Dieser orientierte sich an dem Wicksellschen Prozess.

Chart 21: Das Vier-Quadranten-Modell von Charles Gave: Eine Wicksellsche Analyse

Quelle: GAVEKAL RESEARCH (2016). Four Quadrants: A Wicksellian Analysis. Erschienen am 08.01.2016. Verfügbar unter: https://research.gavekal.com/article/four-quadrants-wicksellian-analysis (26.01.2022)

Die Vertikale zeigt dabei den Preisindex an, während die Horizontale der Index für die wirtschaftliche Aktivität, also das Wachstum ist. Oben also Inflation, unten Deflation, links die Stagnation (Bust) und rechts die Wachstumsphasen (Boom). Jeder Quadrant stellt eine eigene Phase dar und darin enthalten sind auch gleich die jeweiligen Assets, die man in der Zeit kaufen sollte und natürlich auch die Vermögenswerte, die man historisch gesehen hätte verkaufen sollen. Es handelt sich bei dem Modell um das Ergebnis von empirischen Untersuchungen. In der Vergangenheit haben sich die Assets innerhalb der jeweiligen Phasen entweder bewährt oder nicht. Es kann niemand sagen, ob es diesmal anders kommt. Das ist aber eine von den Börsenmärchen, die ich schon öfters gehört habe: Diesmal ist alles anders. In Wirklichkeit wiederholt sich die Geschichte auf ihre ganz eigene Art und Weise – so zumindest meine Erfahrung. Dennoch können wir die Zukunft nicht vorhersagen und sollten uns daher immer in Demut üben. Unvorhergesehene Ereignisse (Schwarze Schwäne) können tatsächlich sogar erhebliche Abweichungen von den Erwartungswerten hervorrufen.

Dieses Vier-Quadranten-Modell soll allerdings dazu dienen das richtige zum richtigen Zeitpunkt zu tun. Ist man in der Lage das Marktumfeld richtig einzuschätzen, kann man sich gut auf die jeweilige Situation einstellen. Wir sind wie nun mehrfach deutlich aufgezeigt meines Erachtens auf unabsehbare Zeit in einer inflationären Phase, also oberhalb der horizontalen Linie. Spätestens seit dem Einmarsch russischer Truppen in die Ukraine, ist eine Stagnation zu erwarten. Innerhalb des Modells bewegen wir uns also oben-links (Stagflation, Inflationary Bust). Dort heißt es, dass wir Cash in sichere Währungen halten sollen und sämtliche sonstige Vermögenswerte verkaufen sollten. Das ist ein sehr radikaler Vorschlag, den ich zumindest etwas einschränken wollen würde.

Das Geldsystem ist im Wandel begriffen

Nehmen wir an, ich habe recht und wir steuern für mehrere Jahre diesem Inflationary Bust entgegen, dann haben wir dennoch gerade eine sehr volatile Situation. Denn unser gesamtes Geldsystem ist dabei sich grundlegend zu verändern. Bereits vor dem Ausbruch der offiziellen Kampfhandlungen in der Ukraine – der Krieg begann bereits in 2013, das wollte nur niemand sehen und hören – wendeten sich insbesondere im Eurasischen und Asiatischen Raum Volkswirtschaften von den USA beherrschten Geldsystem ab. Diese drucken die Weltreservewährung, den US-Dollar. Russland, das sich zunehmend unter Druck gesetzt sah, versucht schon seit Jahren, genauso wie China eine Alternative zum US-Leitsystem zu schaffen. Es gehen bereits Gerüchte um, dass Russland sogar zum Goldstandard zurückkehren könnte. Diese wurden zuletzt durch Berichte der russischen Staatszeitung Rossiyskaya Gazeta selbst befeuert, in dem es heißt, dass Moskau die Abschaffung der Steuer auf Edelmetalle für Privatpersonen streichen will. Bisher sind das nur Gerüchte, aber es handelt sich durchaus um eine denkbare Entwicklung – zumindest auf nationaler Ebene.

Die jüngsten Sanktionen gegen Russland, was bis zum Ausschluss aus dem SWIFT-System ging, dürfte das Vertrauen in die Weltleitwährung erschüttert haben. Sowohl Konten von Privatpersonen als auch russische Währungsreserven wurden über Nacht eingefroren. Dies dürfte einige Akteure, die schon seit langem mit Argusaugen auf den Großen Bruder des Westens schauen, weiter beunruhigt haben. Solche Entwicklungen könnten das Ende des FIAT-Geldsystems bedeuten.

Auch das Vorpreschen diverser Zentralbanken hinsichtlich der Einführung eines digitalen Zentralbankgeldes lässt zumindest eine Ahnung über die nahe bis mittelfristige Zukunft zu. In 2026 will die EU einen digitalen Euro etabliert haben. Die Bank für Internationalen Zahlungsausgleich (in Eng. Bank for International Settlements, BIS) verkündete in einer Pressemitteilung am 23.06.2021, dass damit eine „neue Ära für das Geldsystem ein-(geläutet)“ wird. Die BIS ist nicht irgendeine Institution. Sie wird auch als die Zentralbank der Zentralbanken bezeichnet, denn sie verwaltet die Währungsreserven der Mitgliedsbanken. Und das sind die mächtigsten Zentralbanken der Welt, darunter die EZB, FED, Schweizer Nationalbank, Deutsche Bundesbank. Sie ist die älteste und maßgeblich wichtigste internationale Finanzinstitution der Welt. Daher sollte man solche Mitteilungen durchaus ernst nehmen. Es sei an dieser Stelle an meinen auch auf diesen Blog veröffentlichten Artikel „Der digitale Euro und der gläserne Mensch erinnert“.

Dem Starinvestor Ray Dalio zufolge stecken wir derzeit in der vorletzten Phase eines großen Schuldenzyklus, der allmählich seinem Ende entgegengeht. Es gäbe 6 Phasen eines Geld- bzw. Schuldensystems:

- Die Phase des harten Geldes (Neustart des Geldsystems mit harten Assets wie Gold, Silber, Platin)

- Die Forderung auf das harte Geld (Papiergeld als Schuldschein auf die harte Währung wie Gold, Silber oder andere harte Assets)

- Beginn der Schulden (Schuldscheine auf das Papiergeld, Geld kommt nur noch über Kreditschöpfung in den Kreislauf)

- Keine Verbindung zu harten Assets mehr (Schuldverschreibungen steigen schneller als Wert- und Produktionsgewinn, die Verbindung zu harten Assets wird vollkommen aufgehoben)

- Das Fiatgeld (Zentralbanken können beliebig viel Geld drucken, Regulierung über den Leitzins)

- Der Zusammenbruch (Zombifizierung der Wirtschaft, faule Kredite platzen, Zentralbanken haben keine Gewalt mehr über Geldströme, Schuldenschnitt, Währungsreform)

Quelle: DALIO, R. (2021) Principles: So navigieren Sie Ihr Vermögen durch große Schuldenkrisen. Plassen Verlag

Welche Währungen sind dann noch sicher?

Es gibt einige mehr oder weniger stabile Währungen, doch ist meines Erachtens heute so gut wie nichts mehr beständig. Das Geld- und Finanzsystem scheint in Auflösung begriffen zu sein. Zumindest ist es zunehmend instabil. Die einzigen wirklich beständigen Währungen sind Gold und Silber. Ich habe dies schon an mehreren Stellen ausgeführt. Gold hat eine über 5.000 Jahre alte Geschichte, fasziniert, ist wertbeständig und verläuft mit der Preisentwicklung – ist also ein Preisbarometer. Gold ist außerhalb des Fiatgeldes handelbar und beinhaltet kein Verbindlichkeitsverhältnis. Gold ist letztlich die einzige Form von Geld, die die Geschichte bisher überlebt hat. Zudem ist es einfach, konservativ und verständlich.

Jeremy Siegel wies nach, dass Gold von 1802 bis 2012, also über 210 Jahre gesehen, inflationsbereinigt und unter Berücksichtigung aller Währungsschnitte eine jährliche Rendite von 0,7 Prozent aufwies (in US-Dollar). Man wäre also nach 210 Jahren nicht zwangsläufig reich gewesen, hätte aber wenigstens kein Geld verloren. Es sei angemerkt, dass sich innerhalb dieser Zeit genügend Möglichkeiten ergeben hätten, um eine weitaus höhere Rendite zu erzielen.

In dem nachfolgenden Chart ist der Goldpreis vom 01.01.2011 bis zum 06.03.2022 in Euro je Feinunze dargestellt.

Chart 22: Goldpreis vom 01.01.2011 bis zum 06.03.2022 in Euro je Feinunze

Quelle: https://www.gold.de/kurse/goldpreis/

Der Goldpreis ist seit dem um 70,43 Prozent gestiegen, also wer in Gold investiert hätte, könnte auf eine jährliche Rendite von über 6 Prozent verweisen. Wer pünktlich am 01.01.2014 eingestiegen wäre, hätte eine jährliche Rendite von 13,18 Prozent gehabt (insgesamt 105,44 Prozent). Insbesondere in den letzten Wochen seit dem Einmarsch der russischen Truppen in die Ukraine ist der Goldpreis noch einmal massiv gestiegen. Dies verdeutlicht, dass Gold nach wie vor auch von Investoren als sicherer Hafen betrachtet wird. Die Inflation wäre damit eindeutig kompensiert. Gold ist und bleibt ein sicherer Hafen, insbesondere in Zeiten von Stagflation.

Selbst wenn der Bust nicht lange anhalten sollte, ist Gold dennoch ein wertvolles Asset, was laut Gave auch in der Inflationary Boom Phase (siehe den oberen rechten Quadranten in Chart 21!) gekauft werden sollte. Mit Gold hätte man daher aus meiner Sicht das geringste Risiko. Ich empfehle übrigens an dieser Stelle zum Einstieg in das Thema das Buch von Ronny Wagner „Vom Goldboom profitieren“. Ich habe keine Anteile an dem Verkauf des Buches ;-). Aber ich halte es trotz der Tatsache, dass es zum Thema schon unzählige Publikationen gibt, dennoch für Einsteiger sehr geeignet. Insbesondere, weil es wie eine Art Handbuch strukturiert ist. Eine entsprechende Rezension des Buches finden Sie auf meinem Blog.

Silber, Gold des „kleinen Mannes“

Auch Silber verdient einen genaueren Blick von uns, auch wenn es sich bei dem kleinen Bruder von Gold um einen etwas anders geartete Vermögenswert handelt. Schauen wir uns den Preisverlauf des Spotpreises von Silber in dem selben Zeitraum wie oben im Chart 22 beim Gold an, so erweist sich dieses als nicht zwangsläufig vergleichbar.

Chart 23: Silberpreis vom 01.01.2011 bis zum 06.03.2022 in Euro je Feinunze

Quelle: https://www.gold.de/kurse/silberpreis/

Im Laufe der letzten 11 Jahre hätten wir eine Gesamtrendite von schlappen 2,13 Prozent gemacht. Das entspräche jährlich gerade einmal 0,19 Prozent, also so lukrativ wie ein Sparbuch. Der Chart macht deutlich, dass Silber sehr volatil, also schwankend ist. Hätten wir hingegen am 01.12.2014 zugeschlagen, so wären daraus mittlerweile 76,92 Prozent geworden, was ca. 11 Prozent jährlich gewesen wären.

Silber gilt in den Augen vieler Beobachter als unterbewertet und tatsächlich spricht eine ganze Menge dafür. Im Folgenden die wichtigsten Gründe noch einmal aufgezählt:

*Das Gold-Silber-Ration (also das Verhältnis zwischen Gold- und Silberpreis) ist in den letzten Jahren stark auseinandergeklafft. Derzeit liegt dieses bei ca. 75. D.h. eine Feinunze Gold bekommen wir für 75 Feinunzen Silber. Sein absolutes Hoch hatte das Gold-Silber-Verhältnis mitten zu Beginn der Corona-Krise in 2020. Seit Februar 2021 ist der Trend steigend. Viele glauben, dass je höher das Ratio ist, desto unterbewerteter wäre der Silberpreis. Darüber lässt sich allerdings gern diskutieren.

*Silber ist knapp, genauso wie Gold. Das Edelmetall wird in vielen wichtigen Zukunftstechnologien verbaut. Seine Eigenschaften machen es zu einem unschätzbaren Rohstoff, der schwer substituiert werden kann. Prognosen für die Silberknappheit klaffen stark auseinander. Berechnungen des „The Silver Institute“ nach, hat Silber bereits 2015 seinen Höhepunkt mit 892,9 Millionen Unzen erreicht. Nach Berechnungen des Yale-Professors Brian J. Skinner und Dr. Jürgen Müller sollten etwa noch 2,05 bis 20,5 Mt Silber vorhanden sein. Aktuell wurden schon 1,74 Mt gefördert. (siehe dazu Peak Silber und Silberförderung zieht an)

*Die Gestehungskosten steigen. Es wird zunehmend schwieriger und kostspieliger Silber abzubauen, weshalb es auch nur ein Nebenprodukt ist, was z.B. in Zinn- oder Zink-Minen abgebaut wird. Es ist also recht wahrscheinlich, dass dadurch auch auf lange Sicht der Silberpreis steigen wird. Ansonsten würde sich der Abbau kaum noch lohnen. Insbesondere die steigenden Energiepreise werden dazu in den letzten Wochen und Monaten beigetragen haben.

*Die Nachfrage könnte steigen. Zwar stieg die Nachfrage in der Vergangenheit nicht signifikant (tatsächlich ist sie sogar in den letzten Jahren gesamthaft gesunken), aber dies wird höchstwahrscheinlich durch viele notwendige Technologien bald kommen. Es sei dazu auf den Chart 26 verwiesen.

Silber ist definitiv kein sicherer Hafen wie Gold. Dafür ist es zu volatil. Aber es ist eine sehr gute Krisenvorsorge. Die Silbermünzen sind perfekt als Krisen- bzw. Notwährung. Sollte das Geldsystem zunehmend in Bedrängnis kommen und breitflächig an Glaubwürdigkeit verlieren – was ich für durchaus wahrscheinlich halte – könnte man mit den schönen Silbermünzen immerhin weiterhin Tauschhandel betreiben. Der psychologische Wert von Silbermünzen dürfte sogar über dem von Gold stehen. Zumindest in Krisenzeiten wird der Bäcker, der Obst- und Gemüsehändler usw. wohl die Silberunze dem Papiergeldbündel vorziehen. Zumindest war dies in vergangenen Hyperinflationen so. Dabei sind Viertel- oder Halbe-Unzen der Arche Noah sicherlich gute Tauschmittel für den täglichen Gebrauch. Auch ist Silber auf lange Sicht sicherlich ein Wertaufbewahrungsmittel. Allerdings immer unter der Prämisse der starken Schwankungen.

Sollte es zu der breitflächigen Einführung eines digitalen Zentralbankgeldes kommen – und dies ist zumindest sehr wahrscheinlich – dann bietet Silber die Möglichkeit außerhalb des Bankensystems noch anonym Handel zu betreiben. Es soll ja noch Leute geben, denen ihre Privatsphäre wichtig ist.

Am Ende eines jeden Tunnels wartet ein Licht

Wenn auch die kommenden Jahre von Stagflation geprägt sein mögen, so bieten sie auch Möglichkeiten für jene, die außerhalb von Edelmetallmärkten ihr Geld anlegen wollen. Denn auch diese Phase wird irgendwann vorübergehen und vom nächsten Zyklus abgelöst.

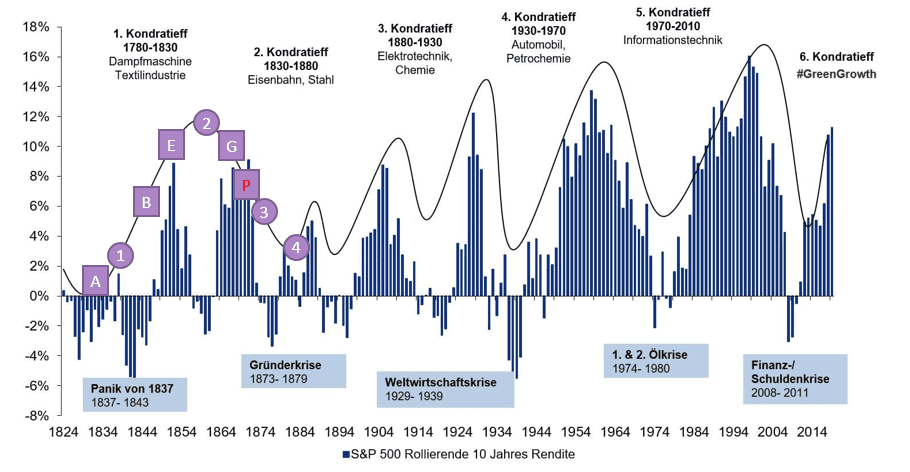

Wenn der Kondratjew -Zyklus endet, dann beginnt wieder eine Phase der Ablösung und des Wachstums. Nikolai Kondratjew entwickelte die Theorie der langen Wellen, die sich nach Paradigmenwechsel ergeben. Wenn man die neuen Paradigmen früh genug erkennt, ist es möglich an dem neuen Wachstum teilzuhaben.

Chart 24: Kondratjew-Zyklen anhand des Verlaufes des S&P 500 von 1780 bis heute

Quelle: Grafik von Robert J. Shiller, Stock Market Data used in „Irrational Exuberance“, Princeton University Press, 2005, Datastream; Global Capital Markets & Thematic Research Allianz Global Investors; eigene Ergänzungen

Gemäß Kondratjew gibt es vier Phasen:

- Wachstum

- Rezession

- Depression

- Erholung

Die hier gekennzeichneten fünf Phasen der Kursentwicklung sind folgende:

- A – Ablösung

- B – Boom

- E – Euphorie

- G – Gewinnmitnahme

- P – Panik

Momentan sind die Märkte eindeutig von Panik gekennzeichnet. Das bedeutet früher oder später wird es also zu einem neuen Zyklus und damit auch zu einer Ablösung durch ein neues Paradigma kommen. Für Phase 3, also der Depression dürfte man mit Gold und Silber gut vorbereitet sein. Sobald mit der Phase 4 die Erholung eintritt, werden auch Technologie-Metalle und seltene Erden interessant.

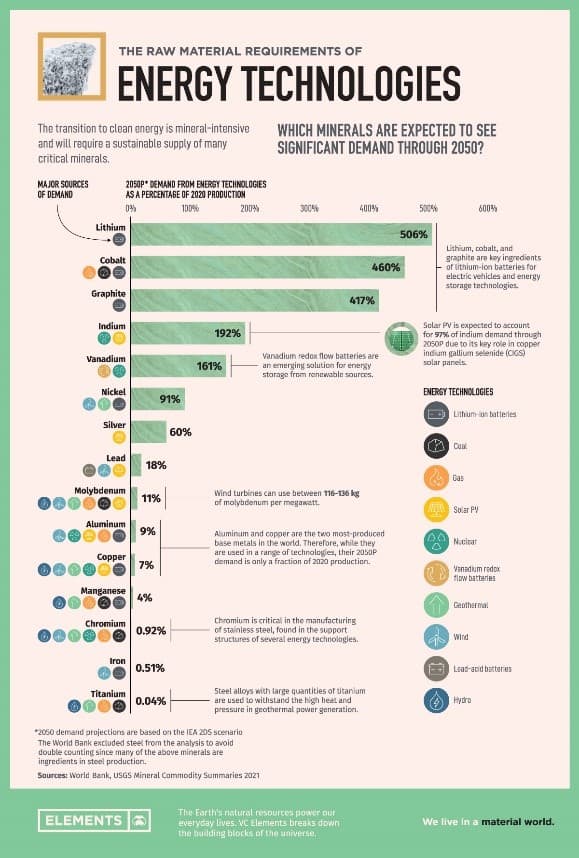

Der nachfolgende Chart zeigt den weltweiten Bedarf an Rohstoffen für das Jahr 2050 an, die für den technologischen Ausbau des Energiesystems gebraucht werden. Demnach sollen bis 2050 mehr als 173 Billiarden USD erforderlich sein, um den Energiebedarf zu 85 % aus „erneuerbaren Energien“ zu decken. Dabei spielt Photovoltaik eine der wesentlichen Rollen mit stark steigendem Trend. Für die Herstellung von diesen Anlagen werden jährlich 15.000 Tonnen Silber benötigt. Bis 2025 soll ein Volumen von 13 Bio. USD für Kupfer, Nickel, Kobalt und Lithium anfallen.

Chart 25: Wichtige Ressourcen für die Energiewende bis 2050

Quelle: Grafik von ELEMENTS (2021). The Raw Material Needs of Energy Technologies. Veröffentlicht am 10. Juni 2021. Verfügbar unter: https://elements.visualcapitalist.com/the-raw-material-needs-of-energy-technologies/

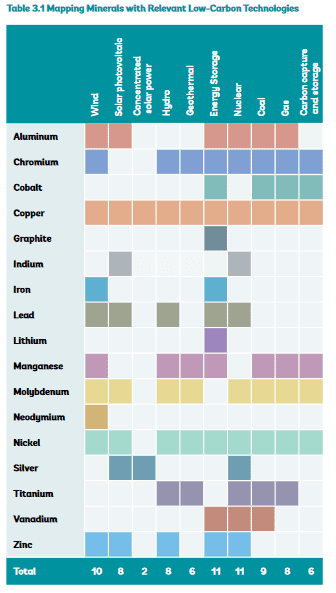

Die nachfolgende Grafik von der Weltbank gibt einen Überblick, welche Metalle für welche Energieerzeugenden Technologien gebraucht werden. Der Grafik kann eindeutig entnommen werden, dass Kupfer – ganz gleich bei welcher Technologie wir uns bewegen – grundsätzlich gebraucht wird. Von Wind über Solar, von Atom bis Kohle und Gas, ob Geothermie oder Wasserstoff, Kupfer wird gebraucht, Kupfer wird massiv von den Megatrends profitieren.

Chart 26: Bedarf von Metallen einzelner CO2-armer Technologien

Mit diesen Charts wollte ich nur aufzeigen, dass obwohl die Stimmung gerade ziemlich mies ist und man sich einfach absichern möchte, auch neue Chancen ergeben können. Die Preise vieler sehr guter Aktien sind in den letzten Tagen stark gesunken. Sobald sich eine tatsächliche Bodenbildung abzeichnet, können sich hier massive Chancen ergeben. Rohstoffaktien und Unternehmen, die von diesem einen Megatrend, diesem neuen Paradigma profitieren werden, können ggf. in dieser stagnierenden Phase spottbillig gekauft werden – und dass zu einem ähnlich geringen Risiko. Voraussetzung ist eine ordentliche Fundamentalanalyse.

Jeder auch noch so dunkle Pfad endet mit einer Erleuchtung. Unabhängig von den monetären Möglichkeiten, wäre es allerdings vor allem wünschenswert, wenn mehr Menschen unser Geld- Finanz- und Wirtschaftssystem verstehen würden. Auf jeden Tiefgang folgt ein Aufstieg. Wir können zuversichtlich sein.