Ist die Stagflation noch aufzuhalten? – Teil 2: Die kommende Stagflation – Ausblick bis 2026

Im ersten Teil dieser Artikelreihe sollte klargeworden sein, dass die Wahrscheinlichkeit für eine anhaltende Inflation sehr hoch ist. Nun wollen wir uns anschauen, wie sich die Wirtschaftsdaten dazu verhalten.

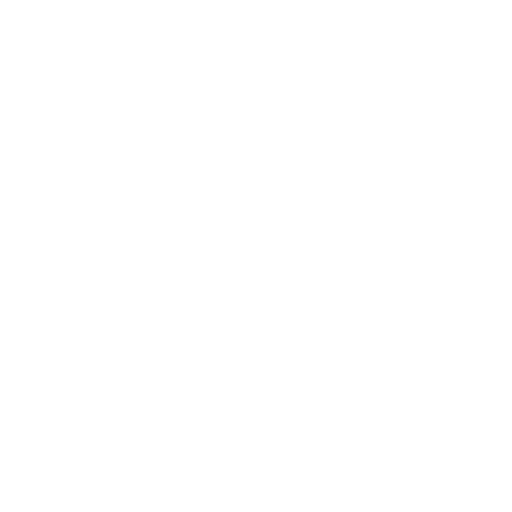

Das Jahr 2020 war kein gutes Jahr für die Wirtschaft. Die Daten sind verhältnismäßig schlecht gewesen. Rückblickend dürfte dies angesichts der weltweiten Verwirrung um Corona zu Beginn der Pandemie auch nicht mehr verwundern. Dennoch hat dies deutlich gemacht, wie brüchig und anfällig die „Weltwirtschaft“, wie angreifbar und vulnerabel das System der Globalisierung ist. Der nächste Chart verdeutlicht dies recht eindrücklich mit seinem vielen Rot und Orange.

Chart 11: Wachstumsraten in Farben auf der Weltkarte, Jahr 2020

Chart 11 geht zurück auf IMF (2021) DATAMAPPER. Verfügbar unter: https://www.imf.org/external/datamapper/NGDP_RPCH@WEO/OEMDC/ADVEC/WEOWORLD (25.01.2022)

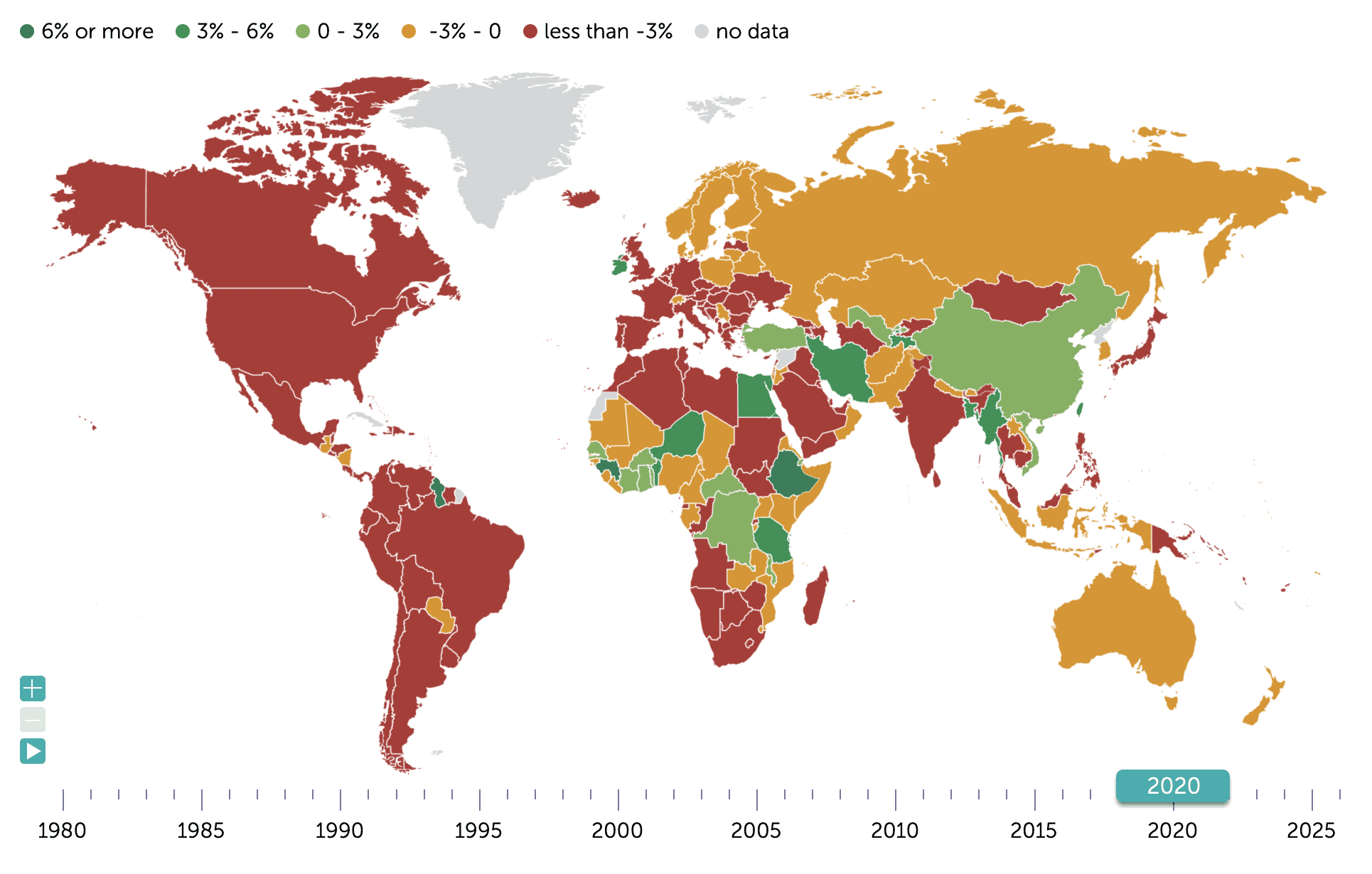

Die roten Flecken geben jene Länder an, die ein BIP-Wachstum von weniger als -3 Prozent hatten. Oder anders formuliert: Das sind Länder, deren Wirtschaft um mehr als 3 Prozent schrumpfte im Jahre 2020. In Deutschland ging das Bruttoinlandsprodukt um 4,6 Prozent zurück. In 2021 dagegen sah es tatsächlich besser aus wie wir im Chart 12 sehen können. Das Jahr 2021 war geprägt von einer gewissen Gewöhnung an Corona. Teilweise wurde zumindest im Sommer wieder „aufgemacht“, Lockdowns waren nach dem Winter eher die Ausnahme, insbesondere in Europa. Durch die Impfung fühlten sich viele Menschen sicherer – auch wenn dies, wie wir im Nachgang sehen durften, vollkommen unbegründet war. Mittlerweile ist ja auch im Mainstream angekommen, dass die Vakzine nicht die Wirkung entfalten, die man sich davon versprochen hatte. Jene, die immer noch tief im Glauben stehen, warne ich davor die schwedische Studie von Ballin und Nordström zu lesen. Es könnte ihr Narrativ über die COVID-Vakzine stark beeinträchtigen. Für alle anderen, die sich gerne mit Fakten auseinandersetzen empfehle ich sie. Die Studie „Effectiveness of Covid-19 Vaccination Against Risk of Symptomatic Infection, Hospitalization, and Death Up to 9 Months: A Swedish Total-Population Cohort Study“ ist hier abrufbar. Jedenfalls bewegen sich die Menschen seit den Impfkampagnen freier und ungezwungener – auch wenn das Nachfrageverhalte insgesamt sicherlich nachhaltig verändert sein dürfte.

Chart 12: Wachstumsraten in Farben auf der Weltkarte, Jahr 2021

Chart 12 geht zurück auf IMF (2021) DATAMAPPER. Verfügbar unter: https://www.imf.org/external/datamapper/NGDP_RPCH@WEO/OEMDC/ADVEC/WEOWORLD (25.01.2022)

Chart 12 muss auch unter dem Aspekt betrachtet werden, dass in 2020 das BIP so stark gesunken ist. Leichtere Erholungen der Wirtschaft machen sich dadurch im Nachgang deutlich bemerkbar. Doch fraglich ist, ob es sich hierbei um einen Trend handelt. Sprich: Es stellt sich die Frage, ob 2020 ein Ausnahmejahr war und es jetzt wieder bergauf geht, wie die Jahre zuvor.

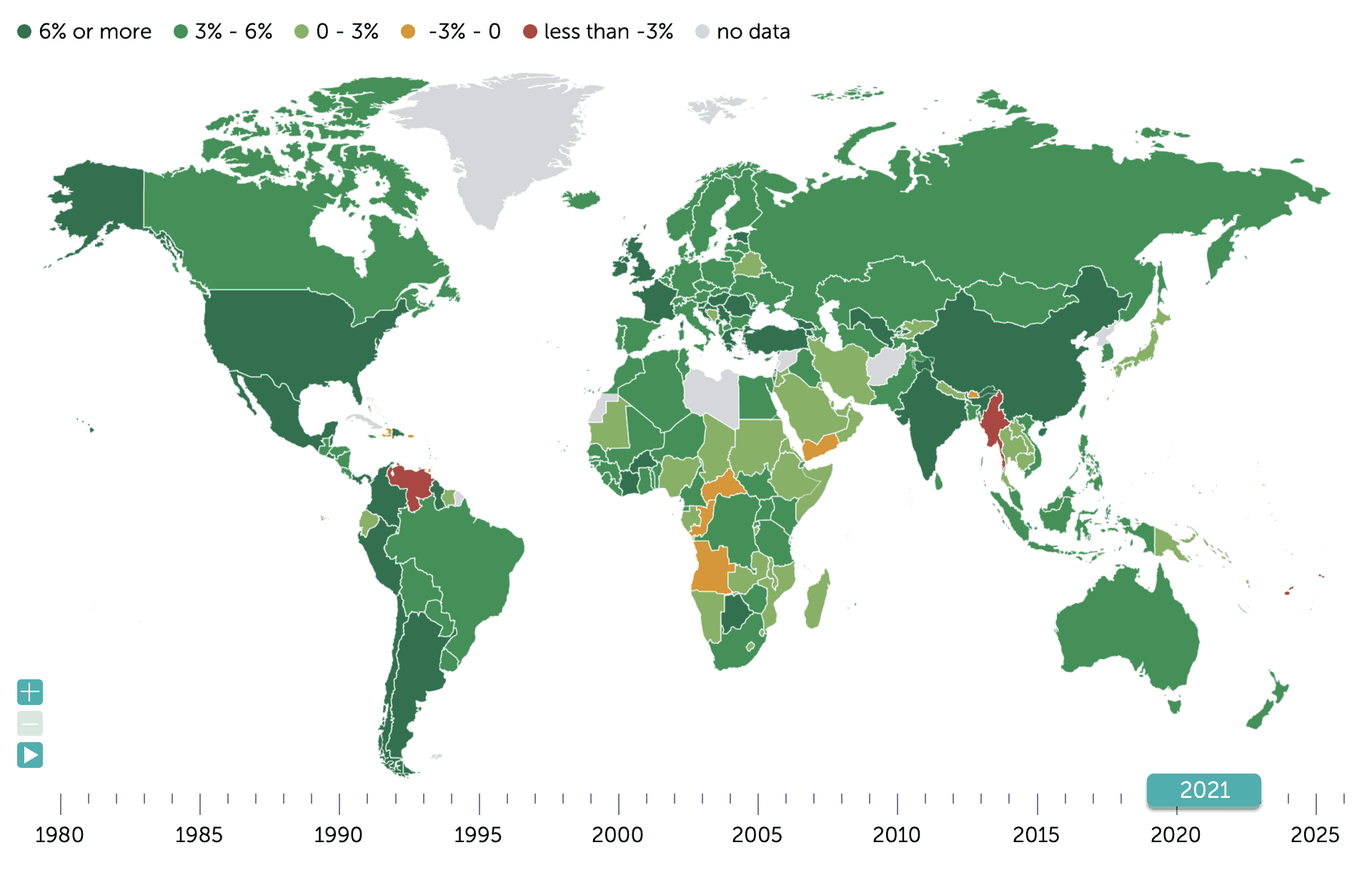

Zumindest zeichnet der Internationale Währungsfonds (IMF) ein eher nüchternes Bild von der Lage und auch seine Prognosen bis 2026 werden nicht gerade Freudensprünge bei dem klassischen Anleger zur Folge haben. Naja, auch hierbei kommt es darauf an, in welchen Anlagen man investiert ist. Schließlich gibt es ja auch Assets, die von so einer Entwicklung durchaus profitieren können. Aber dazu später mehr.

In Chart 13 sehen wir die Wachstumsraten weltweit von 1980 bis 2021 sowie die vom IMF prognostizierten Zahlen der nächsten 5 Jahre. Der Chart zeigt den Verlauf des Wirtschaftswachstums der Schwellen- und Entwicklungsländer (rote Kurve), der Industriestaaten (blaue Kurve) und der globale Durchschnitt (orangene Kurve) an. Alle drei Kurven werden voraussichtlich ab 2023 rapide sinken, so zumindest das Szenario des Internationalen Währungsfonds. Danach soll das Wachstum weiterhin stagnieren bis mindestens 2026. Immerhin rechnet der IMF zwar mit Rückgängen, jedoch weiterhin mit einem durchschnittlich positiven BIP. Wenn diese Betrachtung nicht sogar noch etwas konservativ ist.

Chart 13: Globale Wachstumsraten von 1980 bis 2026 in Prozent (Prognosen vom IMF)

Chart 13 geht zurück auf IMF (2021) DATAMAPPER. Verfügbar unter: https://www.imf.org/external/datamapper/NGDP_RPCH@WEO/OEMDC/ADVEC/WEOWORLD (25.01.2022

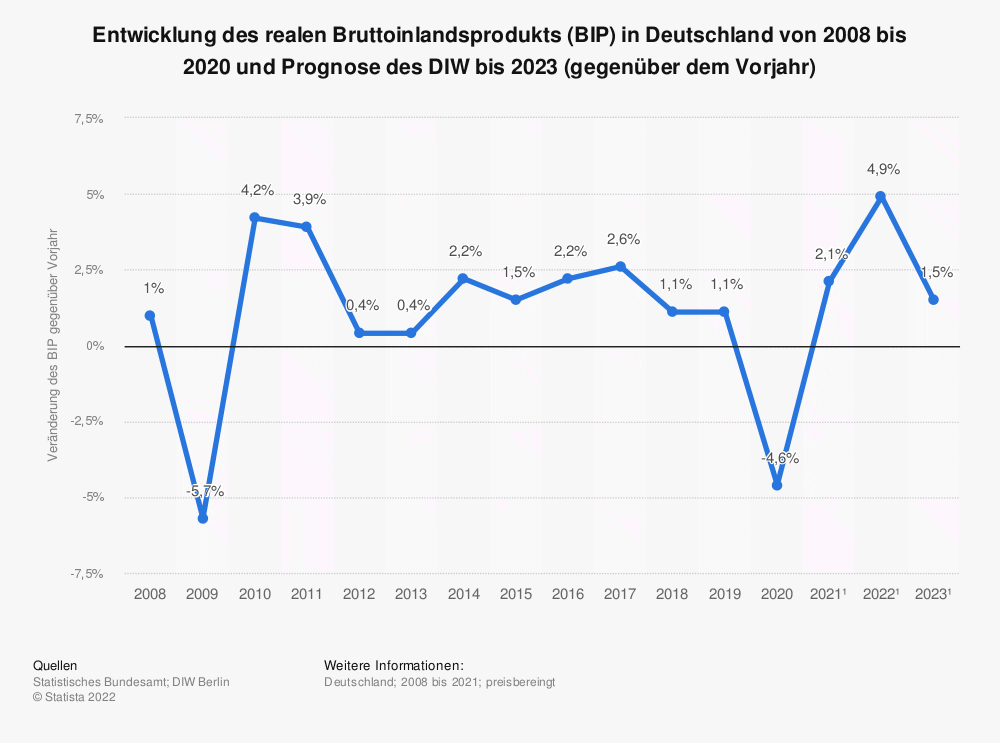

Doch schauen wir uns die Situation in Deutschland an. Im Chart 14 ist die Entwicklung des BIP der Bundesrepublik Deutschland von 2008 bis 2020 abgebildet. Die Zahlen von 2021 bis 2023 basieren auf einer Untersuchung des Deutschen Instituts für Wirtschaftsforschung (DIW). Demnach erwartet das DIW zwar ein massives Wachstum von 4,9 Prozent für das laufende Jahr, doch bereits ein Abflauen der Wachstumsrate ab 2023. Auch hier gilt ähnliches, wie oben: Die Öffnung und damit die Abkehr von der bisherigen Corona-Politik wird täglich wahrscheinlicher. Es ist daher zu erwarten, dass auch in 2022 die Wirtschaft sich erholen wird können. Doch beinhaltet dies auch einige Risiken für die Geld- und damit auch für die Wirtschaftspolitik, wie ich schon im ersten Teil dieser Artikelreihe angedeutet hatte. Wenn eine verhältnismäßig hohe Nachfrage (Gaststättenbesuche, Urlaub, Freizeitaktivitäten, größere Events wie Konzerte, Fußballspiele und der Konsum ringherum) auf ein verhältnismäßig knappes Angebot trifft, dann folgt daraus per definitionem Inflation. Dazu muss man kein Ökonom sein, um das zu verstehen. Auch wenn die Ihnen das immer gerne weismachen wollen. Es bleibt weiterhin die Gefahr einer massiven Rezession. Ich stelle an dieser Stelle auch die Frage – ohne dabei Panik hervorrufen zu wollen: Stehen wir vielleicht vor der größten Rezession in der Geschichte der BRD?

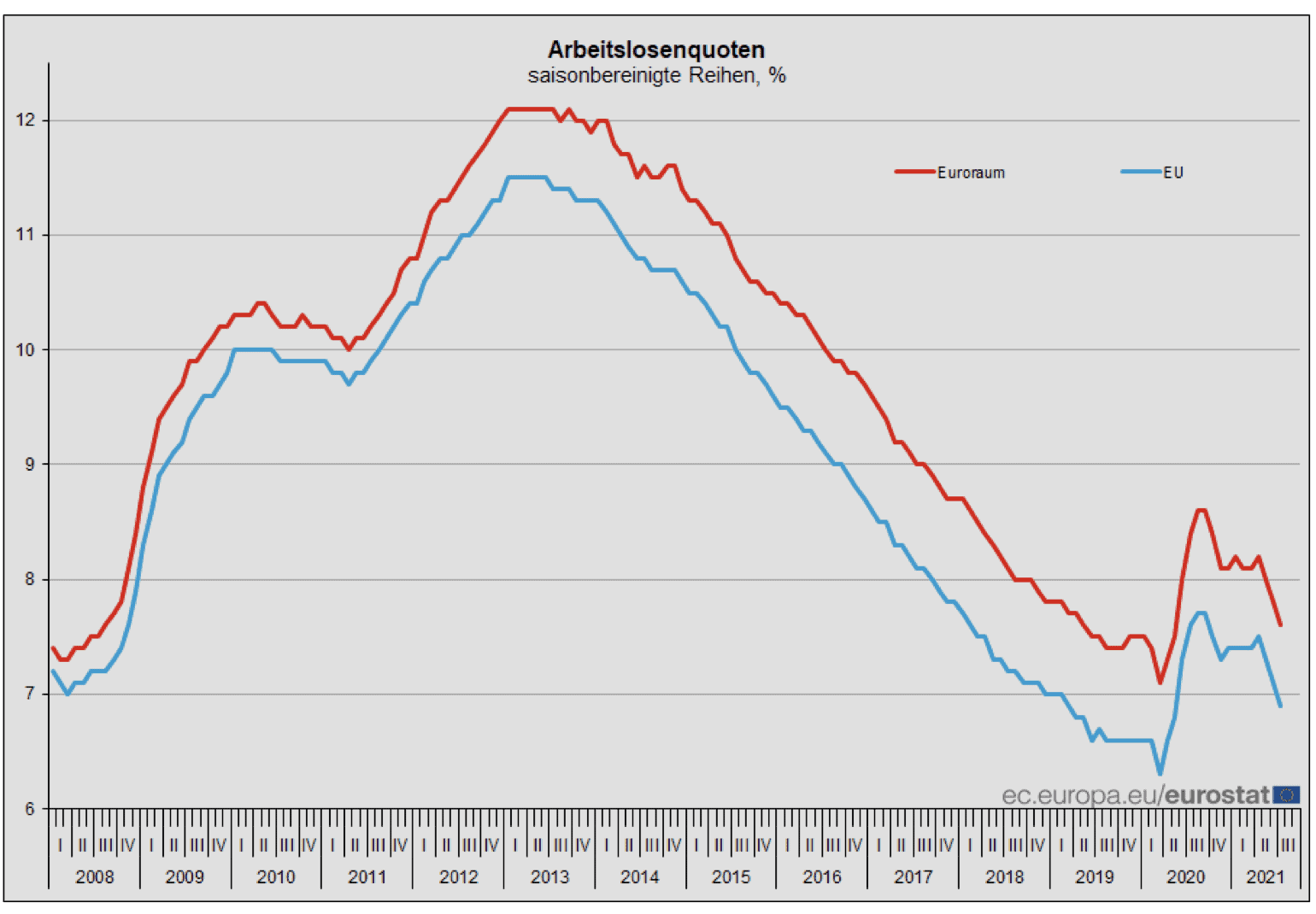

Derzeit sieht es zumindest für Europa noch ganz angenehm aus. Die EZB scheint in einer anderen Geldwelt zu leben als die FED und besteht weiterhin darauf die Geldschleusen offen zu halten. Auch tendiert die Arbeitslosenquote in der EU weiterhin nach unten. Dieser Trend ist auch in Deutschland erkennbar (siehe dazu Chart 15!).

Chart 14: Entwicklung des realen Bruttoinlandsprodukts (BIP) in Deutschland von 2008 bis 2020 und Prognose des DIW bis 2023

STATISTA (2022). Verfügbar unter: https://de.statista.com/statistik/daten/studie/74644/umfrage/prognose-zur-entwicklung-des-bip-in-deutschland/ (25.01.2022)

Vergleicht man die bereinigten Arbeitslosenzahlen innerhalb Europas, fällt auf, dass diese im Euro-Raum stets über der in der Gesamt-EU verläuft. Hier dürften die südeuropäischen Länder, die nicht nur hochverschuldet, sondern seit der Finanzkrise von 2008 massiv von insbesondere Jugendarbeitslosigkeit gezeichnet sind, eine nicht unerhebliche Rolle spielen. Aber das ist ein anderes Thema, das wir gerne an anderer Stelle noch einmal ausführen können.

Chart 15: Arbeitslosenquote saisonbereinigt EU und EURO-Raum von 2008 bis Q 3 2021

EUROSTAT (2021). Euroindikatoren – Ausgabe 98/2021 (mit den Zahlen vom Juli 2021). Verfügbar unter: https://ec.europa.eu/eurostat/documents/2995521/11563247/3-01092021-AP-DE.pdf/937ff3e0-4ec0-1e90-8f3b-dbb0195007dc?t=1630482692741 (25.01.2022)

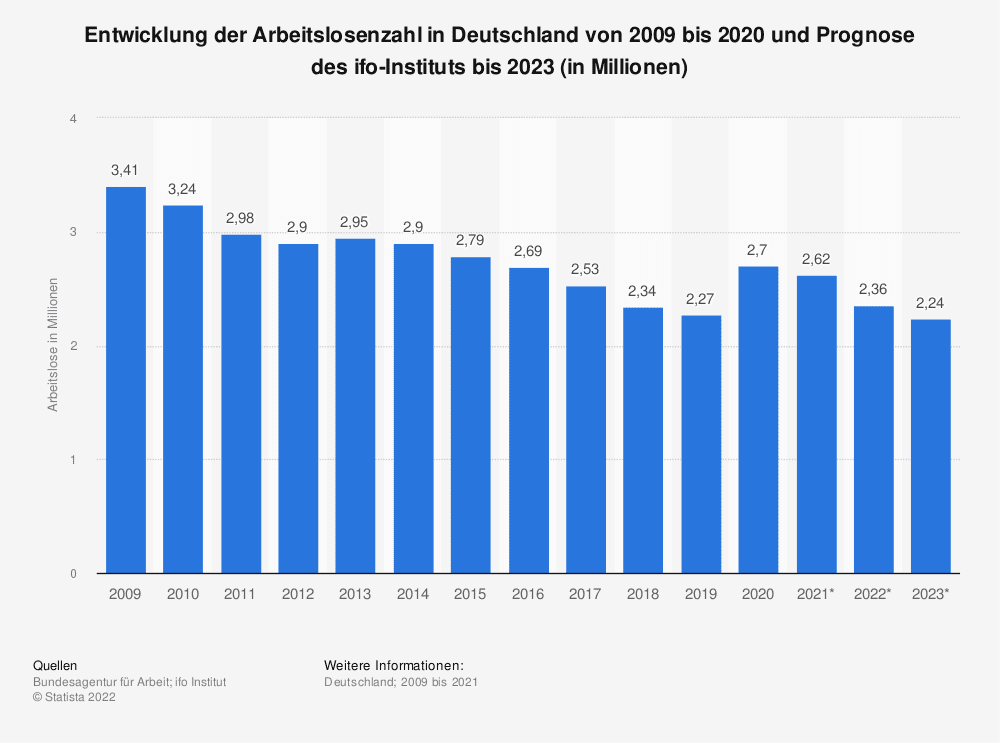

Das ifo-Institut erwartet in Deutschland bis in 2023, dass der Abwärtstrend anhaltend ist und die Arbeitslosigkeit zunehmend geringer wird. In dem nächsten Chart sehen wir dies recht anschaulich.

Chart 16: Entwicklung der Arbeitslosenzahl in Deutschland von 2009 bis 2020 und Prognose des ifo-Instituts bis 2023

STATISTA (2022). Verfügbar unter: https://de.statista.com/statistik/daten/studie/74479/umfrage/prognose-zur-entwicklung-des-bip-in-deutschland/ (25.01.2022)

Jedoch ist das mit solchen Prognosen immer so eine Sache. Der größte Fehler besteht häufig darin, anzunehmen, dass sich ein Trend linear fortbewegt. Der Mensch, der dazu neigt immer monokausal und linear zu denken, überträgt dies in die Zukunft. Doch verhält sich die Zukunft ungewiss, exponentiell und daher kaum vorhersehbar. Auch hier ist anzunehmen, dass das ifo noch die ultralockere Geldpolitik der EZB berücksichtigt. Doch was passiert, wenn auch Christine Lagarde ihrem Kollegen aus Übersee folgt – was mittel- bis langfristig mit sehr hoher Wahrscheinlichkeit passieren dürfte. Dann werden die Karten neu gemischt und diese Prognose wohl eher fraglich. Zumindest auf lange Sicht spricht mehr für eine Steigerung der Arbeitslosigkeit als dagegen.

Hier die aus meiner Sicht wichtigsten Gründe, die für mehr Arbeitslosigkeit in der Zukunft sprechen:

*Die hohe und stetig ansteigende Anzahl von Zombie-Unternehmen in Europa (siehe dazu nochmal Chart 6), wird bei steigenden Leitzinsen zunehmend Probleme verursachen. Fiskalpolitische und rationalistische Maßnahmen werden die Folge sein. Arbeitskräfte werden auf die Märkte gespült.

*Die Corona-Politik hat vielen Unternehmen Geld gekostet. Viele sind von ihren größeren Konkurrenten geschluckt oder verdrängt worden. Arbeitsplätze werden in jedem Falle vernichtet.

*Insbesondere im Freizeit-, Gast- und Eventmanagementgewerbe wird dies auch weiterhin seine Spuren hinterlassen. Die Angst vor Corona, die regelrecht über 2 Jahre auf der Matschscheibe und auf den Radiosendern geschürt wurde, lässt für viele Menschen ein Zurück-zur-alten-Normalität gar nicht mehr zu. Sie wollen es einfach nicht mehr anders. Schlecht für das Geschäft – zumindest im Freizeit-, Gast- und Eventmanagement- sowie Reisegewerbe. Andere Branchen werden davon wieder profitieren. Die Frage ist an dieser Stelle wie viele der Arbeitsplätze dadurch wieder kompensiert werden.

*Die Digitalisierung hat in den letzten zwei Jahren massiv an Fahrt aufgenommen und wird auch in der Post-Corona-Zeit sicherlich weiter voranschreiten. Damit einher geht ein massiver Verlust von uns heute bekannten Arbeitsplätzen. Je mehr Menschen im Home-Office arbeiten, desto weniger werden große Büro-Immobilien oder Gaststätten in den Ballungsgebieten gebraucht, wo die Mitarbeiter Mittagessen gehen. Mit zunehmender Automatisierung, Robotisierung und Computerisierung werden zwar neue Stellen entstehen. Diese erfordern aber auch neue Fähigkeiten und damit hochqualifizierte Fachkräfte. Wer heute einen Bullshit-Job ausübt, der sollte sich heute schon einmal nach etwas Neuem umschauen. Diese Plätze werden zunehmend wegrationalisiert.

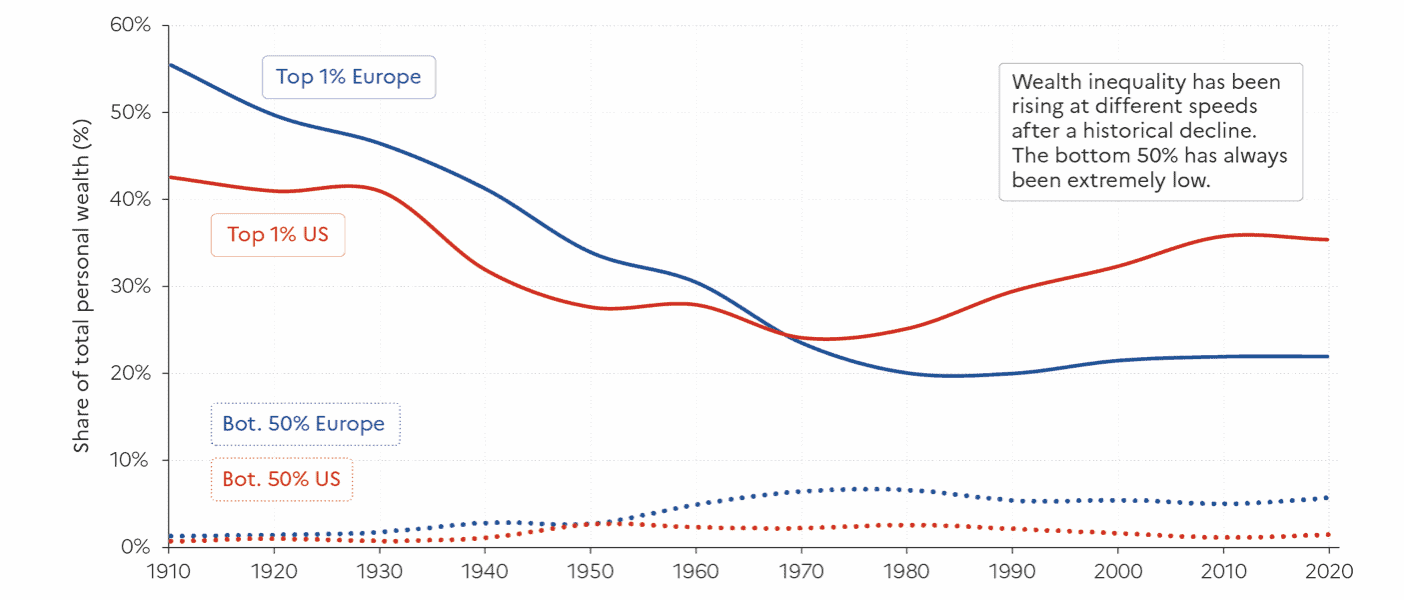

Betrachtet man das Realeinkommen der Menschen nach Einkommensgruppen, wird auch recht schnell deutlich, dass sich die untersten 50 Prozent im Grunde genommen nie wirklich verbessert haben. Im Gegenteil, verdienen sowohl Amerikaner als auch Europäer im Vergleich zu den 70er und 80er Jahren weitaus weniger. Zumindest bei den unteren 50 Prozent. Das Realeinkommen ergibt sich aus allen Einkommen abzüglich der Inflation. Steigt die Inflation also genauso wie das Einkommen, so ist das Realeinkommen gleichgeblieben.

Dies kann im folgenden Chart nachvollzogen werden. Zwar hat demnach das oberste 1% in Europa an Realeinkommen verloren, doch geben die im Verhältnis auch weniger Geld aus. Wer alles hat, der braucht nichts mehr – zumindest im materiellen Sinne. Die unteren 50 Prozent (die gestrichelten Kurven) sind eben genau jene, die noch Bedürfnisse haben und daher die Konjunktur ankurbeln können. Es ist daher auch zu erwarten, dass sich eine anhaltende oder sogar steigende Inflation eher stagnierend als stimulierend auf die Wirtschaft auswirken dürfte.

Chart 17: Anteil am gesamten persönlichen Wohlstand nach Gruppen Top 1% und untere 50% in USA und Europa zwischen 1910 und 2020

WIR (2022). WORL INEQUALITY REPORT 2022. Executive Summary. Verfügbar unter: https://wir2022.wid.world/executive-summary/ (25.01.2022)

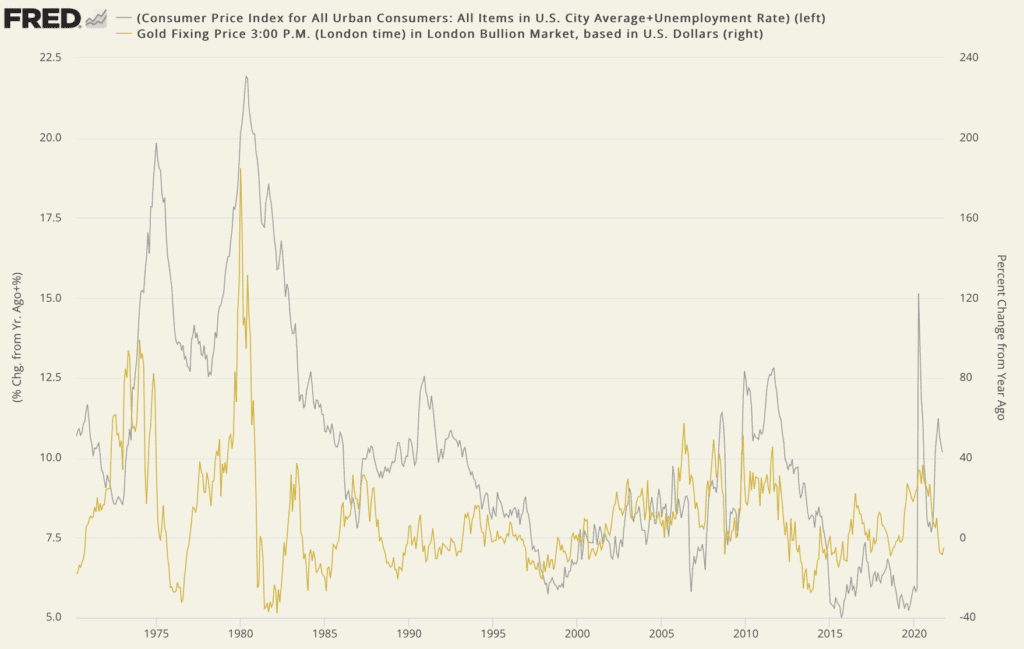

Ein wesentlicher Indikator für die Stagflation ist daher der Misery-Index, der auf den US-amerikanischen Wirtschaftswissenschaftler Arthur Melvin Orkun zurückgeht. Er zeigt den kumulierten Wert von Inflation und Arbeitslosigkeit an. Nachfolgend sehen wir diesen im zeitlichen Verlauf seit den 1970er-Jahren für die USA durch die graue Kurve dargestellt. Die Ausreißer sind offenbar in den 1970er-, 1980er- Jahren und in 2020 gewesen. Sollte die Arbeitslosigkeit steigen und vieles spricht dafür, dann dürfte dieser angesichts der auch steigenden Inflation ebenfalls wieder steiler nach oben rechts verlaufen.

Chart 18: Der Misery-Index und der Gold-Fixing-Price von 1970 bis 2020

FRED (2021). St. Louis Federal Reserve, Bureau of Labor Statistics, ICE Benchmark Administration

Diese hohen Ausschläge in den 1970ern und 1980ern sind auf die Ölkrisen zurückzuführen. In den Jahren 1973 und 1979/1980 kam es zu einem Ölpreisschock, also einer massiven Erhöhung des Rohölpreises. Der bereits im ersten Teil dieser Artikelreihe angesprochene CO2-Preis, den die Politik sich als das wichtigste Instrument im „Kampf gegen den Klimawandel“ – ist Ihnen auch aufgefallen, dass wir ständig im Kampf sind? Kampf gegen Corona, Kampf gegen die Ru… – auserkoren haben, könnte ähnliche Preisschocks auslösen. Mit den gleichen Auswirkungen? Wir wissen es nicht. Es schadet aber auch nicht darauf vorbereitet zu sein.

Und nun fragen Sie sich wahrscheinlich wie man sich darauf vorbereiten kann. Nun, das werde ich im dritten Teil dieser Reihe genau ausführen. Soviel sei schon einmal vorab gesagt: In dem Chart 18, das im Übrigen von der St. Louis Federal Reserve, also einer regionalen Filiale der FED stammt, zeigt die gelbe Kurve den Gold-Fixing-Price an. Wir können dabei erkennen, dass der Goldpreis ganz offenbar recht stark mit dem Misery-Index korreliert. Zumindest schien der Goldpreis hier ein guter Indikator für eine hohe Arbeitslosigkeit und Inflation gewesen zu sein. Was das genau für uns bedeutet, werde ich demnächst ausführen.

Fassen wir die wichtigsten Merkmale also noch einmal zusammen, die für eine Stagnation neben der Inflation sprechen:

*Das Wirtschaftswachstum sinkt weltweit und es wird prognostiziert, dass niedrige Wachstumsraten in den nächsten Jahren die Regel sein werden. Auch die westlichen Länder in den USA und Europa sind davon betroffen.

*Die Arbeitslosenrate sinkt derzeit zwar, es ist aber in naher Zukunft mit einer Steigerung zumindest zu rechnen.

*Der Großteil der Bevölkerung – auch in den westlichen Ländern – verbessert sich nicht signifikant vom realen Einkommen her. Es ist in einer inflationären Dekade sogar zu erwarten, dass diese Schicht besonders hart gebeutelt wird. Diese sind aber jene, die noch Waren und Dienstleistungen fragen. Die Reichen und Schönen haben bereits alles. Dies wirkt sich dämpfend auf die Wirtschaft aus. Dies kann zwar auch zu einem deflationären Lauf der Preisentwicklung führen, ist aber wie im ersten Teil bereits verdeutlicht recht unwahrscheinlich.

*Die FED hat die Leitzinserhöhung bereits angekündigt. Dies wird früher oder später auch Auswirkungen auf Europa haben. Auch die EZB kann nicht ewig ihre ultralockere Geldpolitik aufrecht halten. Sobald die Leitzinsen signifikant steigen, wird sich dies auf die Wirtschaft auswirken. Die Zombies werden dem Zinsdruck nicht standhalten können. Eine Pleitewelle könnte die Folge sein.

*Insbesondere die Südländer im Euroraum werden davon stark betroffen sein. Die untilgbaren Schuldenberge werden den Südeuropäern das wirtschaftliche Genick brechen. Frankreich, Zypern, Belgien, Portugal, Italien und Griechenland könnten nicht einmal ihre Schulden vollständig tilgen, wenn das Geld aller veräußerten Waren und Dienstleistungen im Jahr dafür aufgebracht würde. Dies hätte Auswirkungen ungekannten Ausmaßes auf den Euro und damit auf die Europäische Union. Ein Zusammenbruch der politischen Union wäre an dieser Stelle nicht mehr auszuschließen.

Vielleicht wird das Jahr 2022 nochmal einen Boom erfahren, der Bust ist auf mittlere Sicht jedoch wahrscheinlicher. Sein wir darauf vorbereitet!